Капиталу по-прежнему лучше на Западе

На фоне падения прибыли в экономике РФ его отток в январе—июле вырос на 53%.

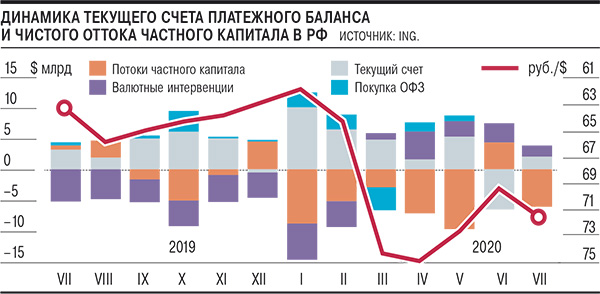

Согласно данным ЦБ, сальдо платежного баланса в июле 2020 года неожиданным образом оказалось в плюсе на $2,2 млрд, чему во многом послужил крайне низкий импорт услуг и неплохие показатели экспорта нефти. Ни положительный торговый баланс, ни валютные интервенции ЦБ в рамках бюджетного правила не перекрыли отрицательное сальдо по капитальному счету — вывоз капитала частным сектором только за июль составил $6 млрд, за семь месяцев 2020 года он вырос на 53% на фоне падения экспортной выручки и прибыли в экономике.

Несмотря на ожидания рынком перехода сальдо текущего счета платежного баланса к отрицательным значениям, его до сих пор не состоялось. Оценки ЦБ состояния платежного баланса свидетельствуют, что в июле 2020 года оно снова оказалось в значительном (по текущем временам) плюсе в $2,2 млрд, благодаря тому что торговое сальдо достигло максимума с апреля — $6,7 млрд.

Рост внешнеторговых прибылей обнаруживается на фоне восстановления товарного импорта из стран дальнего зарубежья (90% всего ввоза товаров в РФ), объем которого, по данным ФТС, в июле 2020 года превысил уровень июля 2019 года на 0,4% (в апреле он был на 20% ниже, а в июне — на 6% ниже, чем год назад), а также неплохих показателей экспорта нефти.

«Экспорт нефти из России должен был оставаться под давлением с мая из-за ограничений в рамках сделки OPEC+ (они полностью соблюдены), однако предыдущие месячные данные свидетельствуют, что Россия получала $0,6–0,7 млн экспортных доходов на каждый доллар изменения цены Urals в мае—июне, что выше, чем исторические средние поступления в $0,5 млн для этих месяцев»,— замечают аналитики банка ING. Положительным фактором для торгового баланса оставался и крайне низкий импорт услуг. «Существенную поддержку (состоянию торгового баланса в июле.— “Ъ”) все еще оказывает подавленный импорт услуг (в два раза ниже год к году). Без него сальдо было бы отрицательным (как во втором квартале, так и в июле). По нашим оценкам, июль внесет наибольший вклад в совокупное сальдо счета текущих операций по итогам третьего квартала (при прочих равных), что будет оказывать давление на рубль»,— отмечают аналитики Райффайзенбанка.

В то же время дополнительные $6 млрд оттока по сальдо операций частного сектора с капиталом в июле (напомним, “Ъ” ранее описывал аномалию платежного баланса за второй квартал, когда отток капитала и приток прямых иностранных инвестиций оказались взаимным зеркальным отражением — см. “Ъ” от 13 июля) привели к тому, что вывоз капитала частным сектором с начала года достиг $34,9 млрд — это на 53% выше показателя того же периода 2019 года.

В отличие от ситуации годом ранее, когда определяющую роль в формировании показателя сыграли операции банков, в оцениваемом периоде ключевым стало примерно равное по объему увеличение внешних активов прочих секторов и снижение обязательств банков перед нерезидентами»,— поясняют в ЦБ.

С марта 2020 года правительство продвигает идею увеличения налогообложения на вывоз дивидендов, роялти и процентных платежей за границу с 0–5% до 15% — в частности, на этой неделе успехом завершились переговоры с Кипром. «Еще неизвестно, приведет ли это к меньшему оттоку капитала или увеличению репатриации. Это во многом зависит от того, является ли причина оттока капитала оптимизацией налогов или другими проблемами, включая проблемы с институциональной средой и/или с перспективами роста»,— отмечают в ING. В Райффайзенбанке же считают, что такой отток капитала «обусловлен не ввезенной в РФ экспортной выручкой и выводом средств из-за низких ставок на локальном рынке и является одним из основных аргументов, который будет удерживать ЦБ от заметного снижения ключевой ставки от текущего уровня (4,25% годовых)».

На фоне сокращения продаж иностранной валюты ЦБ и отсутствия значительного притока средств в ОФЗ отток в июле стал основным фактором, способствовавшим среднемесячному снижению курса рубля к доллару на 3% (см. график),— и одним из основных факторов риска для российской валюты в ближайшем будущем.